Un derivado financiero es un contrato cuyo valor depende del valor y desempeño de un activo subyacente, el cual puede ser una acción, un índice, una tasa de interés o una materia prima.

Una de sus aplicaciones es en coberturas; es decir, en la reducción del riesgo de los posibles movimientos de precios o variables de mercado, al fijar anticipadamente el precio de compra o de venta de algún subyacente.

Tipos.

Entre los derivados más comunes se encuentran:

Futuro.

Es un contrato a largo plazo entre dos partes para comprar o vender un activo subyacente a un cierto precio, el cual no se afectará por las fluctuaciones del mercado. Este contrato está estandarizado en plazo, monto, cantidad y calidad, y su liquidación se realizará en una fecha determinada.

El funcionamiento de un contrato de futuro consiste en lo siguiente:

La parte que tiene la “posición larga” (de compra) apuesta por un aumento en el valor del subyacente, lo que le permitirá ahorrar la diferencia entre el valor del bien que comprará al vencimiento del contrato y el pactado al momento de la firma.

La parte que tiene la “posición corta” (de venta) apuesta por un

descenso en el valor del subyacente al finalizar el contrato, lo que le asegura

vender a un mejor precio que el que tenga el mercado en ese momento.

Si el 27 de Agosto un inversionista desea fijar la tasa de sus bonos para el periodo Octubre – Noviembre del mismo año, puede adoptar una posición larga con un futuro sobre tal adyacente. La duración de este contrato inicia el 17 de Octubre y concluye el día 14 de Noviembre del mismo año. De esta forma fijará la tasa de interés en 8.17% (cotización al 27 de Agosto) lo que le dará cobertura.

Opción.

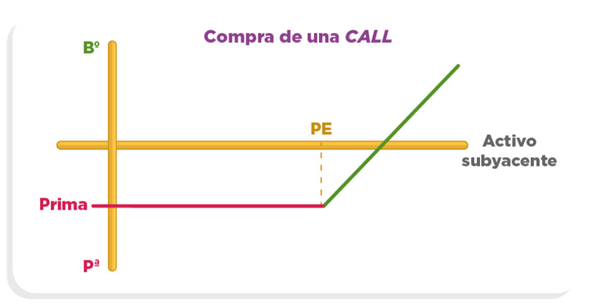

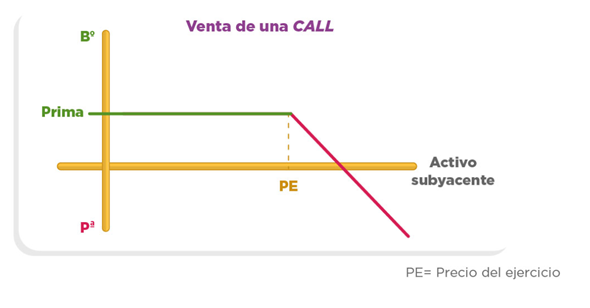

Da a su poseedor el derecho, pero no la obligación, de comprar (opción call) o vender (opción put) un subyacente en una fecha futura, a un precio establecido (precio de ejercicio). Se dice que el poseedor de la opción, ya sea de compra o de venta, tiene una posición larga. Por otro lado, quien emitió y vendió la opción tiene una posición corta.

Se compone de:

Precio de ejercicio: La opción tiene un precio de ejercicio preestablecido, que es el precio al cual puedes comprar o vender el activo subyacente.

Fecha de vencimiento: Existe una fecha límite, conocida como fecha de vencimiento, en la cual debes ejercer tu opción.

Prima: Al adquirir una opción, se debe pagar el costo de la opción misma.

Tipos de opciones:

Call (Opciones de compra): Te da el derecho de comprar un activo a un

precio determinado en una fecha específica, y el vendedor está obligado a

venderlo.

Put (Opciones de Venta): Te da el derecho de vender un activo a un

precio determinado en una fecha específica, y el vendedor está obligado a

comprarlo.

Estilo de opciones:

● Americana: Se ejercen en cualquier momento desde que es contratada

hasta la fecha de vencimiento.

● Europeas: Sólo se ejercen a la fecha de vencimiento.

Derechos y obligaciones de las opciones:

Por ejemplo, una opción de compra (call) de una acción genera un acuerdo entre dos partes en el que:

● El poseedor de la opción tiene el derecho, pero no la obligación, de comprar el bien subyacente en una fecha futura (fecha de ejercicio), a un precio específico (precio de ejercicio).

● El emisor de la opción tiene la obligación de vender ese bien en la fecha futura (fecha de ejercicio), al precio específico (precio de ejercicio) a cambio de recibir una prima, que es el costo de la opción que paga el poseedor.

Utiliza estos derivados para proteger el valor de tus inversiones, y siempre ten en mente cuál es tu objetivo para lograr la liquidación más conveniente.

Fuente:Fundación Carlos Slim – Analista de Inversiones Personales.

Comentarios

Publicar un comentario